Akár az első cégünk alapítása előtt állunk, akár optimalizálni szeretnénk vállalkozásunk adózását, fel kell merülnie a nagy kérdésnek: milyen adózási módot válasszunk?

Társas vállalkozás esetében mindkét adónemnek megvan a maga sajátossága, amiket ismerni kell ahhoz, hogy meg tudjuk hozni ezt a döntést.

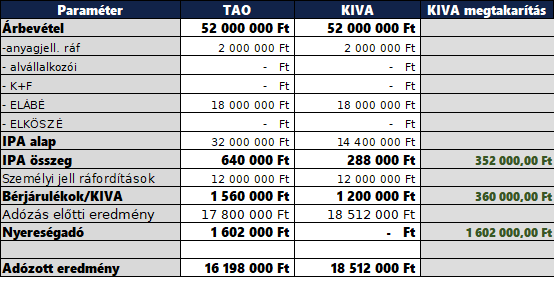

A kulcs az adónemek kedvezményeiben rejlik, valamint az adóztatási alap különbségében.

KIVA

A kisvállalati adó (KIVA) adóztatási alapja nem az adózás utáni eredmény, ahogyan a társasági adó (TAO) esetében.

Az adó alapja a személyi jellegű ráfordítások, leegyszerűsítve a bérek, juttatások, bónuszok bruttó összege ÉS a tőkemozgások (pl.: jóváhagyott osztalék+ kapott osztalék-) egyenlege, de legalább a személyi jellegű ráfordítások.

Ha belegondolunk, hogy ez kezdő vállalkozás esetében amikor a vállalkozó még nagyrészt személyesen végzi a tevékenységet – egy általa meghatározott havi bérrel – és a megtermelt eredmény nagyrészét szeretné visszaforgatni a cégbe, úgy a KIVA esetében nem kell a nyereséget leadóznia, sőt még a bérét is alacsonyabb költséggel tudja kifizetni.

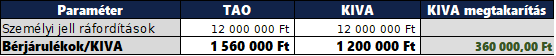

Az egyik előny a bruttó bérekre fizetendő SZOCHO (13%) és a KIVA (10%) közötti különbség:

A másik előny, hogy a megtermelt adózás előtti eredményre nem kell KIVA-t fizetni csak akkor és csak akkora mértékben, amekkora osztalékot jóváhagytunk (vagyis tőkekiáramlás esetén).

Az iparűzési adó megállapításakor van egy egyszerűsített adómegállapítási lehetőség, amelyet KIVA alanyként alkalmazhatunk. Ezzel költségszerkezettől függően (szolgáltató vállalkozások spórolhatnak a legtöbbet, terméket értékesítők viszonylag kevesebbet) további jelentős mértékű adómegtakarítást érhetünk el.

Összegezve amíg a növekedés ütemében vagyunk és a TAO-ban nem tudunk a KIVA megtakarítás összegénél nagyobb TAO kedvezményt érvényesíteni, addig jobban járunk a KIVA választásával.

TAO adóztatási alap

A társasági adó alapja alapértelmezetten az adózás előtti eredmény, a társasági adó mértéke 9%.

Amennyiben cégünk élhet valamely TAO kedvezménnyel, ez az adó csökkenthető, adott esetben előfordulhat hogy még fizetendő adónk sem keletkezik.

Erről egy cikket itt olvashatsz:

TAO kedvezmények

Itt csak azokat a tevékenységeket említeném, amelyekkel jelentősen és relatív tartósan csökkenthető a társasági adóalap (vagyis releváns az adónemek összehasonlításában). Az alábbi tevékenységek végzésekor a TAO javára dőlhet a mérleg:

szakképzésben történő közreműködés (tanulók foglalkoztatása duális képzőhelyként)

munkavállalók részére munkásszállás építése, bérlése, üzemeltetése

saját tevékenységi körben végzett alapkutatás, alkalmazott kutatás, kísérleti fejlesztés (K+F)

KKV-nak minősülő vállalkozások beruházásai, beszerzett eszközei (erről részletesen a fentebb említett “3 kedvezmény…” cikkben)

részesedés szerzése startup vállalkozásban

elektromos töltőállomás építése

legalább 50 millió forintot elérő beruházás megvalósítása

ha rendelkezünk élő beruházási hitelszerződéssel (amelynek fizetett kamatai után vehető igénybe kedvezmény, pl.: gépjárművek nyílt, zárt lízingje)

energiahatékonysági célokat szolgáló beruházás, felújítás (kormányrendeletben meghatározott igazolással rendelkezni kell)

villamosenergia-tároló létrehozatala

KIVA választhatósági feltételek

Ha nem végzünk a TAO tv. által preferált tevékenységet és számításaink alapján szóba jöhet a KIVA választása, úgy figyelembe kell vennünk hogy a belépést csak bizonyos cégméret alatt tehetjük meg:

50 fő alatti átlagos statisztikai létszám a belépéskor

3 milliárd alatti éves bevétel

3 milliárd alatti mérlegfőösszeg

Ha már KIVÁ-sak vagyunk a cég nőhet nagyobbra, ezeket a feltételeket csak a belépéskor kell teljesíteni!

A méreten kívül vannak még egyéb feltételek amelyek a cikk szempontjából nem relevánsak, de azért megemlítem – általános üzleti éves adózónak kell lenni (dec 31. legyen az üzleti év záró dátuma) és az adózó és ne rendelkezzen külföldi társasággal.

Ha már KIVA alanyok vagyunk, akkor az alábbi események hatására eshetünk ki és válhatunk TAO alannyá:

végelszámolás, felszámolás, kényszertörlési eljárás megindulása

egyesülés, szétválás

NAV bírságot kap a cég számla- vagy nyugtaadási kötelezettség elmulasztásáért

a cég adószámát törlik

bármely év utolsó napján 1.000.000 forintot meghaladja az adótartozásunk és ezt a megállapító határozat véglegesség válásáig nem rendezzük azt

egyéb speciális esetekben (kisvállalkozásokkal ritkán fordulnak elő, pl. kedvezményezett átalakulás, részvénycsere, Zrt. Nyrt.-vé alakul, stb..)